深圳市欧凯财税顾问有限公司 专业提供代理记账、财税顾问、财务尽调、税务诊断等服务

标题: 【上市公司资讯】凯莱英:定增方案推新、原10名发行对象替代为一名,由高瓴资本以23... [打印本页]

作者: 欧凯财税 时间: 2020-2-22 22:43

标题: 【上市公司资讯】凯莱英:定增方案推新、原10名发行对象替代为一名,由高瓴资本以23...

【上市公司资讯】凯莱英:定增方案推新、原10名发行对象替代为一名,由高瓴资本以23.11亿元战略入股——公司称,依托高瓴资本在全球创新药市场的投资布局,于核酸、生物药 CDMO、创新药临床研究服务等新领域开展深入战略合作

凯莱英(002821.SZ)于2020年2月16日晚发布公告,披露决定终止原2019年非公开发行股票事项、并向中国证监会申请撤回申请材料,同时,披露2020年度非公开发行股票预案——拟向高瓴资本非公开发行股票不超过1870万股,发行价格123.56元/股,募资现金总额不超过23.11亿元,扣除发行费用后全额用于补充流动资金。此次融资方案推新、引入高瓴资本战略投资,公司披露主要系考虑依托高瓴资本在全球创新药市场的投资布局,在核酸、生物药 CDMO、以及创新药临床研究服务等公司新业务领域开展深入战略合作。“一方面,凯莱英依托自身在创新药服务领域积累的技术、经验、产能和平台体系,为高瓴资本及其相关方投资的创新药公司提供高质量的 CMC 研发和生产服务;另一方面,高瓴资本依托在全球创新药市场的投资布局,积极推动公司显著提升服务创新药公司的广度和深度,并在核酸、生物药 CDMO、以及创新药临床研究服务等公司新业务领域开展深入战略合作。通过双方战略合作,可以充分调动各方优质产业资源,更好地支持公司业务发展,推动公司在 CDMO 领域的产业布局,实现公司更加持续和稳定的发展。”

大力税手注:

凯莱英是一家全球行业领先的CDMO解决方案提供商,主要致力于全球制药工艺的技术创新和商业化应用,为国内外大中型制药企业、生物技术企业提供药物研发、生产一站式CMC服务。

凯莱英此前披露,公司拟向不超过10名特定对象,发行不超过2314万股,募资不超过23亿元,募集资金将用于凯莱英生命科学技术(天津)有限公司创新药一站式服务平台扩建项目、生物大分子创新药及制剂研发生产平台建设项目、创新药CDMO生产基地建设项目和补充流动资金。2020年2月16日晚宣布,推出的新方案的拟发行对象仅高瓴资本一名。

凯莱英医药集团(天津)股份有限公司关于本次非公开发行股票涉及关联交易的公告

特别提示:

1、本次非公开发行事项尚需获得公司股东大会、中国证券监督管理委员会的批准或核准。本次非公开发行方案能否获得相关的批准或核准,以及获得相关批准或核准的时间存在不确定性。

2、公司于 2020 年 2 月 16 日召开第三届董事会第三十三次会议,审议通过了《关于公司本次非公开发行股票涉及关联交易的议案》,公司本次非公开发行涉及的关联交易事项尚须提交股东大会审议批准,关联股东将回避表决。

一、关联交易概述

1、交易概述

凯莱英医药集团(天津)股份有限公司(以下简称“公司”或“凯莱英”)拟非公开发行不超过 18,700,000 股股票(含本数),高瓴资本管理有限公司(Hillhouse Capital Management PTE.LTD.)(以下简称“高瓴资本”)拟以不超过人民币 231,057.20 万元现金方式全额认购。公司已与高瓴资本签订了《凯莱英医药集团(天津)股份有限公司非公开发行股票之附条件生效的股份认购协议》。

2、关联关系

截至本公告披露日,高瓴资本直接持有公司 1,400,000 股股票,占公司总股本的 0.61%。若本次发行完成后,高瓴资本将持有公司 5%以上股份,根据《深圳证券交易所股票上市规则》的规定,高瓴资本为公司关联方,其认购公司本次非公开发行股票事项构成关联交易。但本次关联交易不构成《上市公司重大资产重组管理办法》规定的重大资产重组。

......

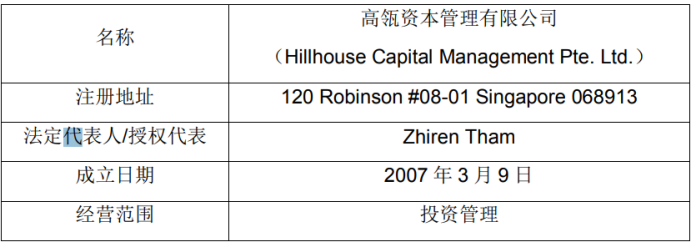

二、关联方基本情况

(一)基本情况概述

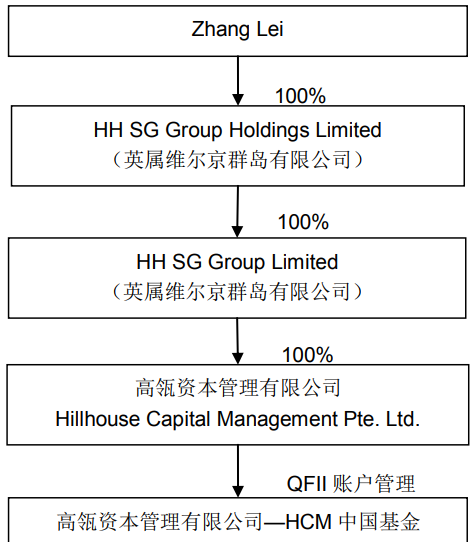

2012 年 12 月 11 日,高瓴资本管理有限公司(Hillhouse CapitalManagement Pte. Ltd.)经中国证监会批准获得合格境外投资者证券投资业务许可证(QFII 资格)(编号:QF2012ASF207)。高瓴资本拟以其管理的高瓴资本管理有限公司 – HCM 中国基金认购本次非公开发行的股份。高瓴资本管理的高瓴资本管理有限公司 – HCM 中国基金不属于《中华人民共和国证券投资基金法》、《私募投资基金监督管理暂行办法》以及《私募投资基金管理人登记和基金备案办法(试行)》等法规规定的私募投资基金,无需履行中国证券投资基金业协会的备案程序。

(二)主营业务情况

高瓴资本是一家专业从事资产管理业务的公司,其所管理的高瓴资本管理有限公司—HCM 中国基金自 2013 年正式运营至今主要投资于 A 股股票,集中投资于以中国业务为核心的、具有长期成长性的上市公司。

(三)股权控制关系

......

五、公司与高瓴资本签订的附条件生效的股份认购协议主要内容

公司与高瓴资本签署了附条件生效的股份认购协议,协议的主要内容如下:

(一)合同主体、签订时间

甲方(发行人):凯莱英

乙方(认购人):高瓴资本

签订时间:2020 年 2 月 16 日

(二)认购方式、支付方式等

1、认购方式;认购人以现金认购发行人本次非公开发行的全部股票。

2、认购价格及定价依据:本次非公开发行股票的价格为 123.56 元/股

......

六、本次交易对公司的影响

1、引入战略投资者,促进公司长远发展

本次非公开发行的对象为高瓴资本。本次非公开发行后,高瓴资本将成为公司持股 5%以上股东,并与公司在全球创新药领域建立全面、深入的战略合作关系。一方面,凯莱英依托自身在创新药服务领域积累的技术、经验、产能和平台体系,为高瓴资本及其相关方投资的创新药公司提供高质量的 CMC 研发和生产服务;另一方面,高瓴资本依托在全球创新药市场的投资布局,积极推动公司显著提升服务创新药公司的广度和深度,并在核酸、生物药 CDMO、以及创新药临床研究服务等公司新业务领域开展深入战略合作。通过双方战略合作,可以充分调动各方优质产业资源,更好地支持公司业务发展,推动公司在 CDMO 领域的产业布局,实现公司更加持续和稳定的发展。

2、增强资金实力,为公司下一阶段战略布局提供充分保障

经过多年的发展和积累,公司逐步与国际制药巨头、新兴医药公司形成深度嵌入式合作关系,在制药公司群体形成了良好的口碑,建立了持续进化的研发平台,高效的运营体系,高水准的生产质量管理和安全环保体系,打造了拥有经验丰富的研发团队和生产管理团队,形成了“严谨、严肃、严苛”的企业文化,形成了公司的竞争优势,为公司下一阶段对可持续增长奠定了基础。

面对市场机遇,公司战略上一方面要进一步强化与欧美大制药公司合作的粘性,提升公司客户服务“深度”,另一方面,着力开拓中小创新药公司,提高服务客户的“广度”;此外,随着公司服务的创新药项目陆续上市,商业化项目也将进一步增加。因此,随着市场的开拓和订单增加,需要公司进一步加大产能建设和运营投入,产生较为迫切的资金需求。通过本次非公开发行股票募集资金,将会进一步增强公司资金实力,降低财务风险,为公司战略布局提供充足的资金保障,帮助公司增效提速,加快提升公司的市场份额和行业地位。

3、加大前沿技术探索和研发创新投入,持续提升技术竞争力

持续的研发创新是公司保持竞争优势和实现快速增长的重要因素之一。过去的 20 年里,公司专注于不断创新和改进开发制造技术与工艺,构建了持续进化的研发创新平台。据 Frost & Sullivan 数据显示,连续性反应技术和生物转化技术被视为药物制造行业最尖端的技术解决方案,公司是世界上为数不多的将连续性反应技术延伸应用在生产制造的公司之一;公司行业领先的连续性反应技术将传统的批量生产过程转化为自动连续生产过程,大大提高了安全性、产量、废料处理、成本效率和稳定性;过去四年,公司研发投入占营业收入超过 7.5%,已累计发表论文 18 篇,其中新技术研发论文多次在自然科学领域最权威的三大学术期刊之《自然》及《美国化学会志》、《德国应用化学》、《有机化学》、《有机化学通讯》等国际行业领先期刊获得发表。

本次非公开发行完成后,公司将进一步加大研发投入力度,包括连续性反应技术、生物转化技术、高端制剂技术开发、光化学、电化学等领域的前沿技术,保持公司在行业内的技术领先地位。

本次非公开发行股票不会导致公司控制权发生变化。此次关联交易亦不会对公司的独立运营、财务状况和经营结果形成不利影响。

| 欢迎光临 深圳市欧凯财税顾问有限公司 专业提供代理记账、财税顾问、财务尽调、税务诊断等服务 (http://oukaics.cn/) |

Powered by Discuz! X3 |