深圳市欧凯财税顾问有限公司 专业提供代理记账、财税顾问、财务尽调、税务诊断等服务

标题: 【上市公司税讯】东亚机械:台湾籍实控人及家庭成员通过5家BVI间接持有公司股份,... [打印本页]

作者: 欧凯财税 时间: 2021-2-28 11:56

标题: 【上市公司税讯】东亚机械:台湾籍实控人及家庭成员通过5家BVI间接持有公司股份,...

【上市公司税讯】东亚机械:台湾籍实控人及家庭成员通过5家BVI间接持有公司股份,系考虑投资便利性及家族财富管理灵活性,并不构成新个税法所规定的避税安排——5家BVI已向当局申明、其未从事《经济实质法案》的九类相关活动、不属其规制范围,故不存在被处罚或注销的风险

东亚机械于2020年9月16日发布招股书补充法律意见书,公司实际控制人韩萤焕及其家庭成员通过在香港及 BVI 设立的境外企业间接持有公司股份,主要系韩萤焕及其家庭成员均为中国台湾籍自然人,考虑投资的便利性以及家族财富管理的灵活性等因素,因而在中国境外设立了相关持股架构。律师称,实控人等通过BVI公司间接持有发行人股份并不会导致其税负进一步减少,不构成《中华人民共和国个人所得税法(2018修正)》所规定的避税安排,且相关BVI公司不属于《经济实质法案》的规制范围,不存在被处罚或注销的风险,因此不会对发行人的控制权稳定性产生重大不利影响。

东亚机械(A16306.SZ) 于2021年2月25日发布招股书注册稿,补充披露五家 BVI公司已于2020年2月就是否从事《经济实质法案》规定的九类“相关活动”填报了相关信息和申报资料,申明其未从事九类“相关活动”,并于后续通过代理机构提交 BVI 当局。截至本招股说明书签署日,前述五家 BVI 公司未收到 BVI 当局关于其违反《经济实质法案》的任何通知。

1)、实控人及家庭成员通过BVI公司间接持有公司股份并不构成新税法所规定的的避税安排。2019年1月1日《中华人民共和国个人所得税法(2018修正)》新增针对居民个人避税安排的纳税调整措施,即居民个人控制的或者居民个人和居民企业共同控制的设立在实际税负明显偏低的国家(地区)的企业,无合理经营需要,对应当归属于居民个人的利润不作分配或者减少分配,税务机关有权按照合理方法进行纳税调整。

经本所律师核查,韩萤焕及其近亲属罗秀英、韩文浩、韩文翰和韩文欣均为中国台湾籍自然人。根据《财政部、国家税务总局关于个人所得税若干政策问题的通知》(财税字[1994]20号)的规定,外籍个人从外商投资企业取得的股息、红利所得,暂免征收个人所得税。另根据财政部、国家税务总局公告2018年第177号《关于继续有效的个人所得税优惠政策目录的公告》,《中华人民共和国个人所得税法(2018修正)》实施后,《财政部、国家税务总局关于个人所得税若干政策问题的通知》(财税字[1994]20号)继续有效。因此,作为中国台湾籍自然人,韩萤焕及其近亲属直接从外商投资企业取得的股息、红利暂免征收个人所得税,因而其通过BVI公司间接持有发行人股份并不会导致其税负进一步减少,不构成《中华人民共和国个人所得税法(2018修正)》所规定的避税安排。

2)、相关BVI公司满足“经济实质”的要求,不存在被处罚或注销的风险,因此不会对公司控制权稳定性产生重大不利影响。根据BVI《经济实质法案》(theEconomicSubstance(CompaniesandLimitedPartnerships)Act)以及Oiger律师事务所出具的法律意见,2019年1月1日实施的BVI《经济实质法案》规定,在任何财务年度从事“相关活动”的“法律实体”应当满足关于“经济实质”的要求。

大力税手注:

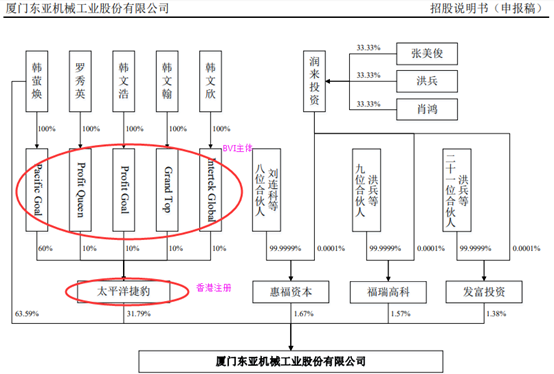

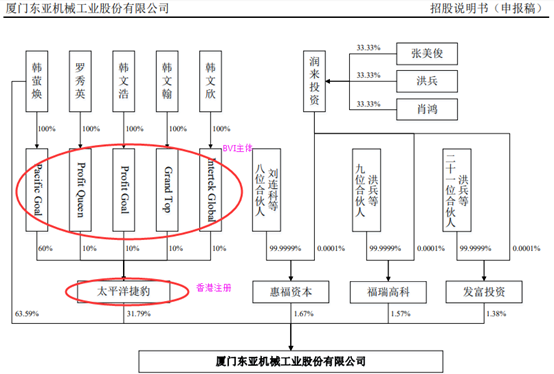

根据《厦门东亚机械工业股份有限公司1-1 招股说明书(申报稿)》【2020.9.16】,公司披露,截至本招股说明书签署日,发行人的股权结构图如下:

直接股东太平洋捷豹系设立于香港的公司,间接股东 Pacific Goal、ProfitQueen、Profit Goal、Grand Top 以及 Intertek Global 均系设立于英属维尔京群岛(BVI)的公司。实际控制人韩萤焕及其家庭成员通过在香港及 BVI 设立的境外企业间接持有公司股份,主要系韩萤焕及其家庭成员均为中国台湾籍自然人,考虑投资的便利性以及家族财富管理的灵活性等因素,因而在中国境外设立了相关持股架构。

太平洋捷豹所持有的公司股份系其真实持有,不存在委托持股、信托持股或其他影响公司控股权的约定;Pacific Goal、Profit Queen、Profit Goal、Grand Top 以及 Intertek Global 所持有的太平洋捷豹股权以及间接持有的公司股份系其各自真实持有,不存在委托持股、信托持股或其他影响公司控股权的约定;韩萤焕、罗秀英、韩文浩、韩文翰以及韩文欣所分别持有的 Pacific Goal、Profit Queen、Profit Goal、Grand Top 以及 Intertek Global 股权以及间接持有的公司股份均系其各自真实持有,出资来源均为其自有或自筹资金,不存在委托持股、信托持股或其他影响公司控股权的约定。

《1-1厦门东亚机械工业股份有限公司招股说明书(注册稿)》【2021-02-25】详细披露如下:

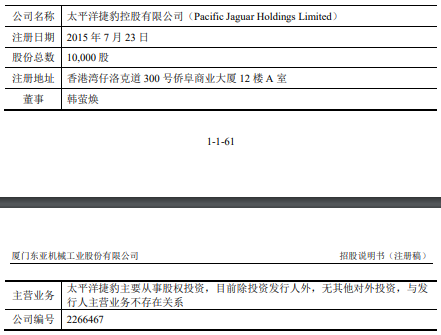

(二)持股 5%以上股份的其他股东基本情况

截至本招股说明书签署之日,除了控股股东韩萤焕(持股 63.59%)之外,公司持股 5%以上的股东为太平洋捷豹(持股 31.79%)。太平洋捷豹的基本情况如下:

太平洋捷豹的股东出资情况及股权结构如下:

太平洋捷豹的股东中,Pacific Goal 系韩萤焕 100%持股的公司,Profit Queen系罗秀英 100%持股的公司,Profit Goal 系韩文浩 100%持股的公司,Grand Top系韩文翰 100%持股的公司,Intertek Global 系韩文欣 100%持股的公司。该等最终股东之间的关联关系为:韩萤焕和罗秀英为夫妻关系,韩文浩、韩文翰、韩文欣为韩萤焕、罗秀英夫妇之子女。

直接股东太平洋捷豹系设立于香港的公司,间接股东 Pacific Goal、ProfitQueen、Profit Goal、Grand Top 以及 Intertek Global 均系设立于英属维尔京群岛(BVI)的公司。实际控制人韩萤焕及其家庭成员通过在香港及 BVI 设立的境外企业间接持有公司股份,主要系韩萤焕及其家庭成员均为中国台湾籍自然人,考虑投资的便利性以及家族财富管理的灵活性等因素,因而在中国境外设立了相关持股架构。

太平洋捷豹所持有的公司股份系其真实持有,不存在委托持股、信托持股或其他影响公司控股权的约定;Pacific Goal、Profit Queen、Profit Goal、Grand Top以及 Intertek Global 所持有的太平洋捷豹股权以及间接持有的公司股份系其各自真实持有,不存在委托持股、信托持股或其他影响公司控股权的约定;韩萤焕、罗秀英、韩文浩、韩文翰以及韩文欣所分别持有的 Pacific Goal、Profit Queen、Profit Goal、Grand Top 以及 Intertek Global 股权以及间接持有的公司股份均系其各自真实持有,出资来源均为其自有或自筹资金,不存在委托持股、信托持股或其他影响公司控股权的约定。

《中华人民共和国个人所得税法(2018 修正)》相关规定对公司的境外架构无重大不利影响,韩萤焕及其近亲属不存在被税务机关进行纳税调整的风险。

Pacific Goal、Profit Queen、Profit Goal、Grand Top、Intertek Global 等五家BVI 公司除持有太平洋捷豹股权及使用部分资金购买美国债券外,未在 BVI 配备相关经营资产、场所及人员。

五家 BVI 公司已于 2020 年 2 月就是否从事《经济实质法案》规定的九类“相关活动”填报了相关信息和申报资料,申明其未从事九类“相关活动”,并于后续通过代理机构提交 BVI 当局。截至本招股说明书签署日,前述五家 BVI 公司未收到 BVI 当局关于其违反《经济实质法案》的任何通知。

鉴于 Pacific Goal、Profit Queen、Profit Goal、Grand Top、Intertek Global 等五家公司未从事 BVI《经济实质法案》规定的九类相关活动,其不属于《经济实质法案》的规制范围,无需满足简化或相对复杂的经济实质测试,截至本招股说明书出具之日,不存在因违反 BVI《经济实质法案》被处罚或注销的风险,不会对发行人的控制权稳定性产生重大不利影响。

《厦门东亚机械工业股份有限公司发行人律师关于发行人首次公开发行股票并在创业板上市的补充法律意见书(一)》【2020.9.16】详细披露如下:

二.审核问询问题3:关于股权结构

招股说明书披露,发行人实际控制人韩萤焕、罗秀英与韩文浩均通过境外公司间接持有控股股东太平洋捷豹的股权。请发行人补充披露:(1)发行人设置此类架构的原因,持股的真实性、是否存在委托持股、信托持股、是否有各种影响控股权的约定,股东的出资来源,以及受实际控制人支配的股东所持发行人的股份权属是否清晰;(2)披露自2019年1月1日起实施的开曼经济实质法案及中国《个人所得税法》对发行人境外架构合法合规性的具体影响,发行人的实际控制人控制的各BVI公司是否满足“经济实质”,是否存在被处罚或注销的风险,是否影响控制权稳定性。请保荐人和发行人律师发表明确意见,说明核查过程及核查依据。

(一)发行人设置此类架构的原因,持股的真实性、是否存在委托持股、信托持股、是否有各种影响控股权的约定,股东的出资来源,以及受实际控制人支配的股东所持发行人的股份权属是否清晰

经本所律师核查,发行人的直接股东太平洋捷豹系设立于香港的公司,发行人的间接股东PACIFICGOAL、PROFITQUEEN、PROFITGOAL、GRANDTOP以及INTERTEKGLOBAL均系设立于英属维尔京群岛(BVI)的公司。根据发行人实际控制人韩萤焕及其家庭成员的确认,发行人实际控制人韩萤焕及其家庭成员通过在香港及BVI设立的境外企业间接持有发行人股份,主要系因韩萤焕及其家庭成员均为中国台湾籍自然人,考虑投资的便利性以及家族财富管理的灵活性等因素,因而在中国境外设立了相关持股架构。

经本所律师核查,根据太平洋捷豹的确认,其所持有的发行人股份系其真实持有,不存在委托持股、信托持股或其他影响发行人控股权的约定;根据PACIFICGOAL、PROFITQUEEN、PROFITGOAL、GRANDTOP以及INTERTEKGLOBAL的确认,其所持有的太平洋捷豹股权以及间接持有的发行人股份系其各自真实持有,不存在委托持股、信托持股或其他影响发行人控股权的约定;根据韩萤焕、罗秀英、韩文浩、韩文翰以及韩文欣的确认,其所分别持有的PACIFICGOAL、PROFITQUEEN、PROFITGOAL、GRANDTOP、INTERTEKGLOBAL股权以及间接持有的发行人股份均系其各自真实持有,出资来源均为其自有或自筹资金,不存在委托持股、信托持股或其他影响发行人控股权的约定。

基于上述核查,本所律师认为,发行人受实际控制人支配的股东所持发行人的股份权属清晰。

(二)披露自2019年1月1日起实施的开曼经济实质法案及中国《个人所得税法》对发行人境外架构合法合规性的具体影响,发行人的实际控制人控制的各BVI公司是否满足“经济实质”,是否存在被处罚或注销的风险,是否影响控制权稳定性。请保荐人和发行人律师发表明确意见,说明核查过程及核查依据。

1.关于《个人所得税法》对发行人境外架构的影响

2019年1月1日《中华人民共和国个人所得税法(2018修正)》新增针对居民个人避税安排的纳税调整措施,即居民个人控制的或者居民个人和居民企业共同控制的设立在实际税负明显偏低的国家(地区)的企业,无合理经营需要,对应当归属于居民个人的利润不作分配或者减少分配,税务机关有权按照合理方法进行纳税调整。

经本所律师核查,韩萤焕及其近亲属罗秀英、韩文浩、韩文翰和韩文欣均为中国台湾籍自然人。根据《财政部、国家税务总局关于个人所得税若干政策问题的通知》(财税字[1994]20号)的规定,外籍个人从外商投资企业取得的股息、红利所得,暂免征收个人所得税。另根据财政部、国家税务总局公告2018年第177号《关于继续有效的个人所得税优惠政策目录的公告》,《中华人民共和国个人所得税法(2018修正)》实施后,《财政部、国家税务总局关于个人所得税若干政策问题的通知》(财税字[1994]20号)继续有效。因此,作为中国台湾籍自然人,韩萤焕及其近亲属直接从外商投资企业取得的股息、红利暂免征收个人所得税,因而其通过BVI公司间接持有发行人股份并不会导致其税负进一步减少,不构成《中华人民共和国个人所得税法(2018修正)》所规定的避税安排。

基于上述核查,本所律师认为,《中华人民共和国个人所得税法(2018修正)》的反避税规定对发行人的境外架构无重大不利影响。

2.关于BVI《经济实质法案》对发行人境外架构的影响。

根据BVI《经济实质法案》(theEconomicSubstance(CompaniesandLimitedPartnerships)Act)以及Oiger律师事务所出具的法律意见,2019年1月1日实施的BVI《经济实质法案》规定,在任何财务年度从事“相关活动”的“法律实体”应当满足关于“经济实质”的要求。

根据BVI《经济实质法案》的规定,前述“相关活动”系指从事银行业务、保险业务、基金管理业务、金融和租赁业务、总部业务、航运业务、控股业务、知识产权业务、分销和服务中心业务等九类业务。

Oiger律师事务所的法律意见认为:《经济实质法案》第2条规定的“控股业务”指纯控股企业的业务,“纯控股企业”系指仅持其他实体的股权并仅赚取股息和资本利得的企业。依据《经济实质规则》(theRulesonEconnomicSubstance)第5.25款(及其注释),“纯控股企业”采用狭义定义,即只有一个法律实体有且只持有产生股息或资本利得的股权时才符合“纯控股企业”的定义。依据《经济实质规则》第5.27款,拥有其他形式资产(比如有息债券、政府证券、不动产法定权益或受益权)的实体,也不属于“纯控股企业”,不会被认为从事“控股业务”。

Oiger律师事务所的法律意见书认为:鉴于韩萤焕及其近亲属于BVI设立的PACIFICGOAL、PROFITQUEEN、PROFITGOAL、GRANDTOP以及INTERTEKGLOBAL等五家公司另外持有美国政府债券,因而不属于“纯控股企业”;此外五家公司亦未从事《经济实质法案》规定的其他“相关活动”,因此不属于《经济实质法案》的规制范围。此外,根据Oiger律师事务所出具的法律意见书、发行人提供的注册登记资料以及确认,截至本补充法律意见书出具之日,前述五家公司目前均有效存续。

基于上述核查,根据境外律师事务所的意见,本所律师认为,截至该法律意见书出具之日,发行人相关BVI公司不属于《经济实质法案》的规制范围,不存在被处罚或注销的风险,因此不会对发行人的控制权稳定性产生重大不利影响。

http://www.dlsstax.com/index.php?m=Index&c=Content&a=index&cid=82&aid=24205

| 欢迎光临 深圳市欧凯财税顾问有限公司 专业提供代理记账、财税顾问、财务尽调、税务诊断等服务 (http://oukaics.cn/) |

Powered by Discuz! X3 |