深圳市欧凯财税顾问有限公司 专业提供代理记账、财税顾问、财务尽调、税务诊断等服务

标题: 【上市公司税讯】ST昌九:重组借壳方拆红筹时,两步骤重组将境外投资人(原开曼主... [打印本页]

作者: 欧凯财税 时间: 2021-2-28 13:39

标题: 【上市公司税讯】ST昌九:重组借壳方拆红筹时,两步骤重组将境外投资人(原开曼主...

【上市公司税讯】ST昌九:重组借壳方拆红筹时,两步骤重组将境外投资人(原开曼主体股东)股权平移至境内运营实体——先由香港SPV将WFOE100%股权作价4.36亿元转让予境外投资人,境外投资人遂将WFOE100%股权向标的(原境内运营实体)增资5.2亿元,因投资人增资的实缴资本高于受让股权时的作价,故认为香港SPV未产生股权转让所得、企业所得税进行了0申报

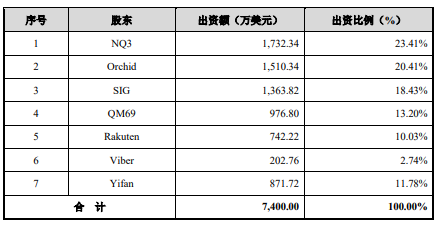

ST昌九(600228.SH)于2021年2月25日发布公告,披露2017年9月重组借壳方中彦科技拆除红筹过程中,通过两步骤重组将境外投资人股权平移至境内运营实体。即,先由香港SPV中彦香港将WFOE众彦科技100%股权转让予7名境外投资人(NQ3、SIG、Yifan、Rakuten、Viber、QM69、Orchid),随后该7名境外投资人将WFOE众彦科技100%股权用于借壳方中彦有限(原红筹架构下的境内运营实体, 2017年12月29日中彦有限整体变更为股份有限公司——中彦科技)进行增资。公司称,因7名境外投资人投资人增资的实缴资本5.2亿元高于受让股权时的作价4.36亿元,故认为香港SPV未产生股权转让所得、企业所得税进行了0申报

该重组事项梳理如下:

1)、标的SPV中彦香港转让WFOE众彦科技100%股权予境外投资人。中彦科技公司于2019年11月26日进行补申报股权转让缴税事项,该次转让的出资成本系以补申报当天(2019年11月26日)的中国人民银行人民币兑美元中间价7.0344人民币/美元,折算众彦科技实缴资本7,400万美元成人民币52,054.56万元作为转让成本,高于股权转让作价43,616.02万元及重述的评估值50,384.80万元,因此本次股权转让中彦香港没有产生股权转让所得,未产生应交中国企业所得税。中彦香港已就本次股权转让完成了税务零申报。

2)、7名境外投资人将WFOE众彦科技100%股权用于中彦有限(境内运营实体)增资。

2017年9月13日,中彦有限增加注册资本142.24万元,新增注册资本由Yifan,QM69,NQ3,Orchid,SIG,Rakuten及Viber以其合计持有的众彦科技100%股权,以交易作价43,616.02万元,按照比例认购中彦有限新增注册资本。NQ3、SIG、Yifan、Rakuten、Viber、QM69、Orchid收购众彦科技和本次股权增资相隔时间很短,众彦科技的股权价值未发生巨大变化,股权转让价格亦未发生变化,因此本次交易作价较众彦科技前次股权转让未发生变化,本次转让未产生应交中国企业所得税。7名境外股东已就本次股权转让完成了税务零申报。

大力税手注:

1)、标的背景。返利网拟借壳昌九生化,借壳方中彦科技(整体变更前为“中彦有限”),全称上海中彦信息科技股份有限公司系返利网APP及网站的运营平台。

2017年12月29日中彦有限整体变更为股份有限公司——中彦科技,葛永昌实际控制标的公司中彦科技合计42.35%的股权,为标的公司的实际控制人。

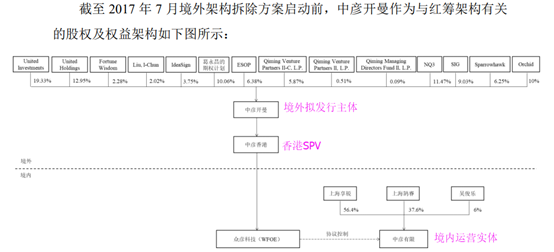

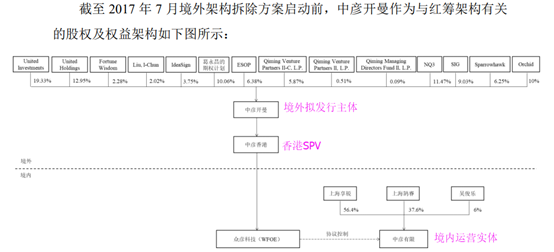

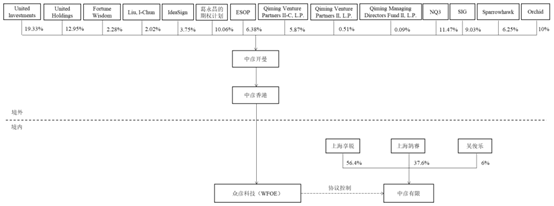

2)、红筹架构。自2017年1月1日至2017年7月31日VIE控制协议终止前,境内运营实体中彦有限在境外红筹架构下基于VIE控制协议受WFOE众彦科技控制。在前述期间内,香港SPV中彦香港(Fanli Hong Kong Company Limited)一直为WFOE众彦科技的唯一股东,标的原拟发行主体中彦开曼一直为中彦香港的唯一股东;葛永昌实际控制中彦香港及众彦科技的日常经营管理及决策。标的截止2017 年7月拟拆除红筹架构前的股权架构。

附:借壳方中彦科技搭建和拆除红筹过程中,历次股权转让事项的涉税处理情况。

时间节点 | | |

| 2011年8月4日,Steamboat Ventures Asia,L.P.将其持有的全部27,110,000股中彦开曼A轮优先股转让予Steamboat Ventures Holdings V,L.P.(于2014年7月3日更名为“SteamboatVenturesV,L.P.”) | 香港SPV中彦香港尚未对WFOE众彦科技实际出资。本次转让不视为《国家税务总局关于加强非居民企业股权转让所得企业所得税管理的通知》(国税函[2009]698号,2008年1月1日生效,以下简称“698号文”)项下间接转让中国居民企业的股权,不涉及在中国境内缴纳企业所得税。 |

| 2012年1月10日,UnitedInvestments将其持有的9,540,000股中彦开曼普通股转让予UnitedHoldings。 | 根据标的中彦科技(整体变更前为“中彦有限”)实控人葛永昌与隗元元分别出具的确认及双方签署的《离婚协议》,本次股份转让系葛永昌及隗元元因解除婚姻关系时对财产进行分割而发生的转让,未实际支付股份转让款。根据对上海市崇明区税务局进行的访谈确认,本次股份转让系葛永昌及魏元元之间因解除婚姻关系时对财产进行的分割,不需要在中国境内缴纳个人所得税。 |

| 2013年12月31日,中彦开曼将原先预留期权池中预留给JamesMinZhu的10,307,000股期权缩减,并同意JamesMinZhu立即行权5,307,000股期权;同时决定向其配偶Liu,I-Chun的持股主体IdeaSign增发5,000,000股普通股。中彦开曼以每股0.01107美元、总价58,748.49美元的价格,向JamesMinZhu发行5,307,000股普通股;以每股0.0001美元、总价500美元的价格,向IdeaSign发行5,000,000股普通股。 | 就本次基于股权激励的股份发行,JamesMinZhu及Liu-IChun尚需按本次行权时点众彦科技的每股净资产价值作为股票期权激励的每股公允价值,以行权价(即前述股份发行价格)作为成本,就差额部分按照工资薪金所得缴纳中国个人所得税。 |

| 2014年3月14日,中彦开曼向JamesMinZhu增发3,450,000股普通股,每股价格为0.0001美元。2014年3月15日,JamesMinZhu将其持有的3,450,000股中彦开曼普通股转让予Ideasign;此外,2014年11月22日,中彦开曼向JamesMinZhu增发830,000股普通股,每股价格为0.0001美元;2014年11月23日,JamesMinZhu将其持有的830,000股中彦开曼普通股转让予Ideasign。 | 就该两次基于股权激励的股份发行,JamesMinZhu尚需按本次行权时点众彦科技的每股净资产价值作为股票期权激励的每股公允价值,以行权价(即前述股份发行价格)作为成本,就差额部分按照工资薪金所得缴纳中国个人所得税。 根据对上海市崇明区税务局进行的访谈确认,以上两次股份转让的出让方JamesMinZhu为境外自然人,本次转让不属于698号文项下间接转让中国居民企业的股权,不涉及在中国境内缴纳个人所得税。 |

2015年3月中彦开曼C轮融资、新增员工股权激励计划份额、普通股增发及期权授予 | 2015年3月4日,中彦开曼进行C轮融资并向C轮投资人SparrowhawkPartners,Inc.发行14,786,176股C轮优先股。C轮优先股的每股价格为4.0578美元。 并将预留份额中的3,490,000股受限制的普通股发放给JamesMinZhu,向葛永昌授予可以以0.0001美元/股的价格认购预留份额中8,683,150股普通股的期权。 | 就本次基于股权激励的股份发行,JamesMinZhu尚需按本次行权时点众彦科技的每股净资产价值作为股票期权激励的每股公允价值,以行权价(即前述股份发行价格)作为成本,就差额部分按照工资薪金所得缴纳中国个人所得税。 |

| 2015年6月6日,中彦开曼分别与UnitedInvestments、UnitedHoldings和IdeaSign签署了《股份回购协议》(ShareRepurchaseAgreement),以回购总对价3,652,020美元,每股单价4.0578美元,回购UnitedInvestments持有的340,000股普通股、UnitedHoldings持有的150,000股普通股和IdeaSign持有的410,000股普通股。 | 根据UnitedInvestments、UnitedHoldings及Ideasign提供的纳税凭证并经对上海市崇明区税务进行的访谈确认,其已就前述股份回购涉及的间接转让中国居民企业股权相应缴纳了企业所得税。 |

| 2015年6月15日,JamesMinZhu将其持有的中彦开曼8,797,000股普通股转让予其配偶Liu,I-Chun。 | 根据对上海市崇明区税务局进行的访谈确认,本次股份转让的出让方JamesMinZhu为境外自然人,本次转让不属于《国家税务总局关于非居民企业间接转让财产企业所得税若干问题的公告》(国家税务总局公告2015年第7号,2015年2月3日生效,以下简称“7号公告”)项下间接转让中国居民企业的股权,不涉及在中国境内缴纳个人所得税。 |

| 2017年7月20日,SteamboatVenturesHoldingsV,L.P.将其持有的27,110,000股中彦开曼A轮优先股作价45,800,000美元转让予NQ3。2017年7月28日,Qiming将其合计持有的11,819,632股中彦开曼A轮优先股作价21,375,000美元转让予Orchid,UnitedInvestments、UnitedHoldings及LiuI-Chun分别将其持有的4,727,853股、3,073,104股及4,018,675股中彦开曼普通股作价8,550,000美元、5,557,500美元及7,267,500美元、转让予Orchid。 | 1)、根据Steamboat、Qiming、UnitedInvestments及UnitedHoldings提供的纳税凭证并经对上海市崇明区税务局进行的访谈确认,其已就前述股权转让涉及的间接转让中国居民企业股权相应缴纳了企业所得税。 2)、除此之外,根据对上海市崇明区税务局进行的访谈确认,LiuI-Chun作为股权转让的出让方LiuI-Chun为境外自然人,本次转让不属于7号公告项下间接转让中国居民企业的股权,不涉及在中国境内缴纳个人所得税。 |

| i.香港SPV中彦香港转让WFOE众彦科技予7名境外投资人 2017年9月7日,NQ3、SIG、Yifan、Rakuten、Viber、QM69、Orchid和中彦香港分别签署了股权转让协议,约定中彦香港将其持有的众彦科技(WOFE)100%股权,按评估作价人民币43,616.02万元转让给NQ3、SIG、Yifan、Rakuten、Viber、QM69、Orchid。 | i.针对中彦香港转让众彦科技予境外投资人,标的公司于2019年11月26日进行补申报股权转让缴税事项,该次转让的出资成本系以补申报当天(2019年11月26日)的中国人民银行人民币兑美元中间价7.0344人民币/美元,折算众彦科技实缴资本7,400万美元成人民币52,054.56万元作为转让成本,高于股权转让作价43,616.02万元及重述的评估值50,384.80万元,因此本次股权转让中彦香港没有产生股权转让所得,未产生应交中国企业所得税。中彦香港已就本次股权转让完成了税务零申报。 |

ii.7名境外投资人将WFOE众彦科技100%股权用于中彦有限(境内运营实体)第四次增资 2017年9月13日,中彦有限增加注册资本142.24万元,新增注册资本由Yifan,QM69,NQ3,Orchid,SIG,Rakuten及Viber以其合计持有的众彦科技100%股权,以交易作价43,616.02万元,按照比例认购中彦有限新增注册资本。 | ii.NQ3、SIG、Yifan、Rakuten、Viber、QM69、Orchid收购众彦科技和本次股权增资相隔时间很短,众彦科技的股权价值未发生巨大变化,股权转让价格亦未发生变化,因此本次交易作价较众彦科技前次股权转让未发生变化,本次转让未产生应交中国企业所得税。7名境外股东已就本次股权转让完成了税务零申报。 |

| 中彦香港于2017年9月20日将其持有的上海众彦100%股权转让予Yifan、QM69、NQ3、Orchid、SIG、Viber及Rakuten。因此,前述中彦开曼普通股及优先股回购发生时,中彦开曼已无直接或间接持有任何中国居民企业的股权。 | 本次股份回购不属于7号公告项下间接转让中国居民企业的股权,不涉及在中国境内缴纳所得税。 |

资料来源:公告、大力税手梳理

大力税手附:《国家税务总局关于非居民企业间接转让财产企业所得税若干问题的公告》(国家税务总局公告2015年第7号):

一、非居民企业通过实施不具有合理商业目的的安排,间接转让中国居民企业股权等财产,规避企业所得税纳税义务的,应按照企业所得税法第四十七条的规定,重新定性该间接转让交易,确认为直接转让中国居民企业股权等财产。

本公告所称中国居民企业股权等财产,是指非居民企业直接持有,且转让取得的所得按照中国税法规定,应在中国缴纳企业所得税的中国境内机构、场所财产,中国境内不动产,在中国居民企业的权益性投资资产等(以下称中国应税财产)。

间接转让中国应税财产,是指非居民企业通过转让直接或间接持有中国应税财产的境外企业(不含境外注册中国居民企业,以下称境外企业)股权及其他类似权益(以下称股权),产生与直接转让中国应税财产相同或相近实质结果的交易,包括非居民企业重组引起境外企业股东发生变化的情形。间接转让中国应税财产的非居民企业称股权转让方。……

八、间接转让不动产所得或间接转让股权所得按照本公告规定应缴纳企业所得税的,依照有关法律规定或者合同约定对股权转让方直接负有支付相关款项义务的单位或者个人为扣缴义务人。

《华泰联合证券有限责任公司关于江西昌九生物化工股份有限公司重大资产置换、发行股份及支付现金购买资产并募集配套资金暨关联交易报告书》【2021-02-25】详细披露如下:

(四)标的公司历史上的境外架构

1、搭建境外架构的过程

(1)2011年1月设立中彦开曼

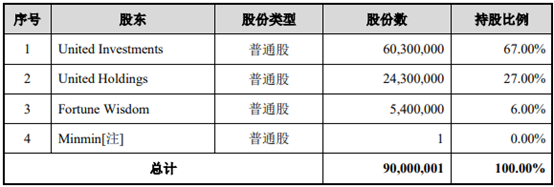

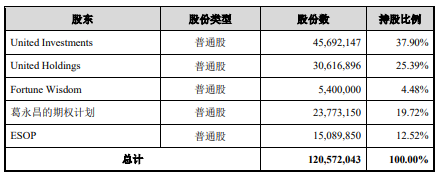

中彦开曼成立于2011年1月4日,设立时股东为UnitedInvestments、UnitedHoldings和FortuneWisdom和MinminInvestmentsLimited(以下简称“Minmin”),授权股本为50,000美元,分为500,000,000股,每股面值为0.0001美元。其中已发行股份为90,000,001股,UnitedInvestments持有60,300,000股,UnitedHoldings持有24,300,000股,FortuneWisdom持有5,400,000股,Minmin持有1股。

中彦开曼设立时的股权结构如下:

注:Minmin系标的公司管理层JamesMinZhu的持股主体,根据中彦开曼的股东登记簿(RegisterofMembers)显示,Minmin的持股于2011年2月14日已经被撤销。

(2)2011年1月设立中彦香港

2011年1月,中彦开曼出资设立中彦香港。中彦香港基本情况如下:

(3)2011年6月设立众彦科技

2011年6月,中彦香港现金出资设立众彦科技。众彦科技基本情况请参见“第五节拟置入资产基本情况”之“五、下属企业基本情况”之“(一)标的公司控股子公司情况”。

(4)建立协议控制关系

2011年6月22日,众彦科技与中彦有限及其股东葛永昌、隗元元、吴俊乐签署了一系列控制性协议,包括《独家业务合作协议》《独家购买权合同》《授权委托书》和《股权质押协议》。……

截至标的公司搭建境外架构之初(即2011年6月22日),标的公司境外架构的控制结构如下:

2、境外架构存续期间的变动

(1)中彦开曼A轮融资、员工期权

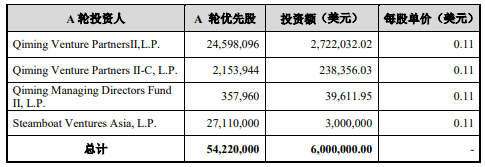

2011年6月22日,中彦开曼进行A轮融资并向A轮投资人启明投资的3家投资主体(QimingVenturePartnersII,L.P.、QimingVenturePartnersII-C,L.P.及QimingManagingDirectorsFundII,L.P.,以下合称“Qiming”)和SteamboatVenturesAsia,L.P.合计发行54,220,000股A轮优先股,并为未来拟实施的股权激励计划预留了18,440,000股普通股(以下简称“预留激励股权池”)。

同时,根据《股份购买协议》约定,中彦开曼初始预留18,440,000股普通股用于未来将要实施股权激励计划及用于Minmin与中彦开曼签署的《ShareOptionAgreement》协议中授予JamesMinZhu的期权激励。

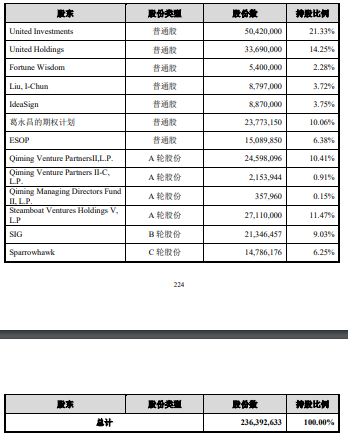

A轮融资及预留员工股权激励计划后,中彦开曼的股权结构如下:

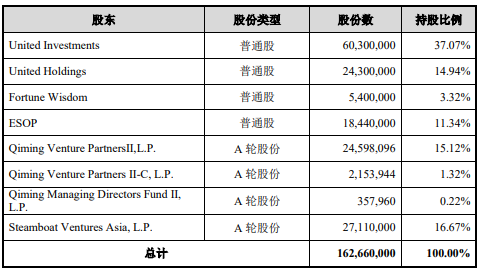

(2)中彦开曼2011年8月股权转让

2011年8月4日,SteamboatVenturesAsia,L.P.将其持有的全部27,110,000股中彦开曼A轮优先股转让予SteamboatVenturesHoldingsV,L.P.(于2014年7月3日更名为“SteamboatVenturesV,L.P.”)。

本次股权转让完成后,中彦开曼的股权结构如下:

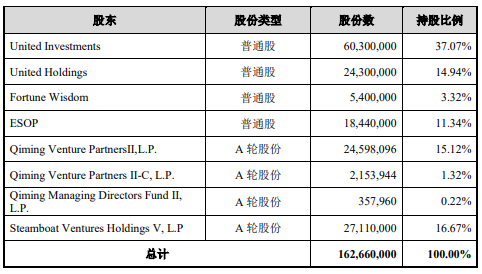

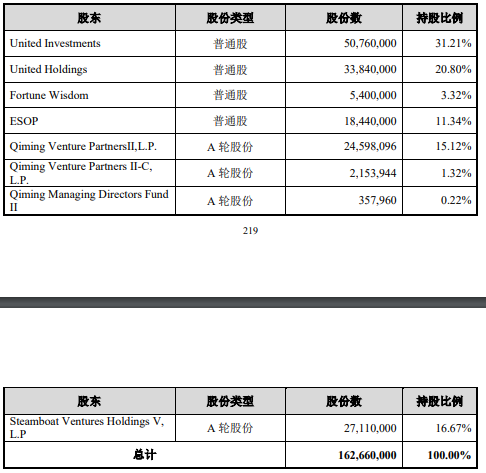

(3)中彦开曼2012年1月股权转让

2012年1月10日,UnitedInvestments将其持有的9,540,000股中彦开曼普通股转让予UnitedHoldings。根据葛永昌与隗元元分别出具的确认及双方签署的《离婚协议》,本次股份转让系葛永昌及隗元元因解除婚姻关系时对财产进行分割而发生的转让,未实际支付股份转让款。

本次股权转让完成后,中彦开曼的股权结构如下:

(4)中彦开曼2013年12月发行新股

2013年12月31日,中彦开曼通过董事会决议,将原先预留期权池中预留给JamesMinZhu的10,307,000股期权缩减,并同意JamesMinZhu立即行权5,307,000股期权;同时决定向其配偶Liu,I-Chun的持股主体IdeaSign增发5,000,000股普通股。中彦开曼以每股0.01107美元、总价58,748.49美元的价格,向JamesMinZhu发行5,307,000股普通股;以每股0.0001美元、总价500美元的价格,向IdeaSign发行5,000,000股普通股。

新股发行完毕后,中彦开曼的股权结构如下:

(5)中彦开曼2014年1月B轮融资及新增员工股权激励计划份额

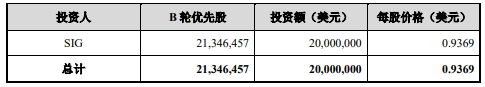

2014年1月10日,中彦开曼进行B轮融资并向B轮投资人SIG发行21,346,457股B轮优先股,B轮优先股的发行股数和融资额情况如下:

同时,根据《股份购买协议》(SharePurchaseAgreement)约定,员工股权激励计划的初始预留份额增加至31,133,000股。

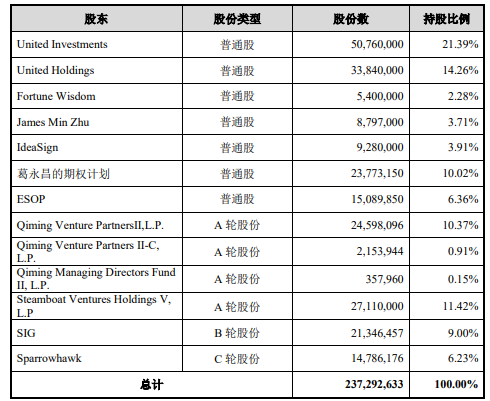

B轮融资及增加预留员工股权激励计划后,中彦开曼的股权结构如下:

(6)中彦开曼2014年3月及11月期权授予、股份增发及股份转让

2014年3月14日,中彦开曼通过董事会决议,向葛永昌授予可以以0.0001美元/股的价格认购预留份额中13,850,000股普通股的期权。此外,2014年11月22日,中彦开曼再次通过董事会决议,向葛永昌授予可以以0.0001美元/股的价格认购预留份额中1,240,000股普通股的期权。

2014年3月14日,中彦开曼向JamesMinZhu增发3,450,000股普通股,每股价格为0.0001美元。2014年3月15日,JamesMinZhu将其持有的3,450,000股中彦开曼普通股转让予Ideasign;此外,2014年11月22日,中彦开曼向JamesMinZhu增发830,000股普通股,每股价格为0.0001美元;2014年11月23日,JamesMinZhu将其持有的830,000股中彦开曼普通股转让予Ideasign。

2014年两轮增发及转让后,中彦开曼的股权结构如下:

(7)中彦开曼2015年3月C轮融资、新增员工股权激励计划份额、期权授予

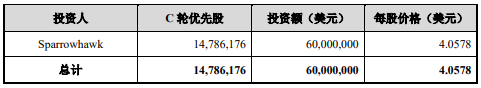

2015年3月4日,中彦开曼进行C轮融资并向C轮投资人SparrowhawkPartners,Inc.发行14,786,176股C轮优先股。C轮优先股的每股价格为4.0578美元,C轮融资的发行股数和融资额情况如下:

同时,根据《股份购买协议》(SharePurchaseAgreement)约定以及2015年3月4日的董事会决定,员工股权激励计划的初始预留份额增加至42,353,000股,并将预留份额中的3,490,000股受限制的普通股发放给JamesMinZhu,向葛永昌授予可以以0.0001美元/股的价格认购预留份额中8,683,150股普通股的期权。

C轮融资、增加预留份额及完成期权授予后,中彦开曼的股权结构如下:

(8)中彦开曼2015年6月股份回购及股份转让

2015年6月6日,中彦开曼分别与UnitedInvestments、UnitedHoldings和IdeaSign签署了《股份回购协议》(ShareRepurchaseAgreement),以回购总对价3,652,020美元,每股单价4.0578美元,回购UnitedInvestments持有的340,000股普通股、UnitedHoldings持有的150,000股普通股和IdeaSign持有的410,000股普通股。

本次股份回购完成后,中彦开曼的股权结构如下:

2015年6月15日,JamesMinZhu将其持有的中彦开曼8,797,000股普通股转让予其配偶Liu,I-Chun。

本次股份转让完成后,中彦开曼的股权结构如下:

(9)中彦开曼2017年7月股份转让

2017年7月20日,SteamboatVenturesHoldingsV,L.P.将其持有的27,110,000股中彦开曼A轮优先股作价45,800,000美元转让予NQ3。2017年7月28日,Qiming将其合计持有的11,819,632股中彦开曼A轮优先股作价21,375,000美元转让予Orchid,UnitedInvestments、UnitedHoldings及LiuI-Chun分别将其持有的4,727,853股、3,073,104股及4,018,675股中彦开曼普通股作价8,550,000美元、5,557,500美元及7,267,500美元、转让予Orchid。

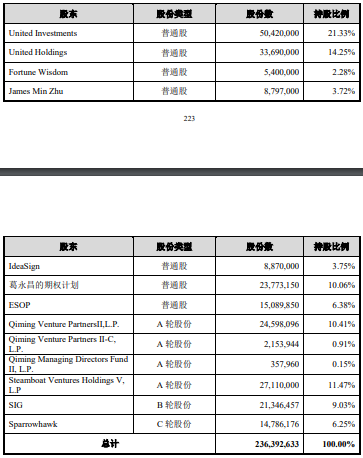

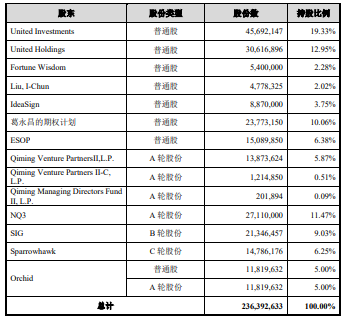

本次股份转让完成后,中彦开曼的股权结构如下:

(10)中彦开曼2017年10月回购股份

2017年10月20日,中彦开曼以51,397,218.42元的对价回购LiuI-Chun及其全资子公司IdeasignInc.分别持有的全部4,778,325股及8,870,000股中彦开曼普通股。同日,中彦开曼分别以102,091,545.40元、57,580,866.80元、89,021,357.20元、80,387,044.78元及55,682,167.40元的对价相应回购NQ3持有的27,110,000股中彦开曼A轮优先股、Qiming持有的合计15,290,368股中彦开曼A轮优先股、Orchid持有的11,819,632股中彦普通股及11,819,632股A轮优先股、SIG持有的21,346,457股中彦开曼B轮优先股及SPARROWHAWKPARTNERS,INC.持有的14,786,176股中彦开曼C-1轮优先股。本次变更后,中彦开曼的股权结构如下:

3、境外架构拆除过程

截至2017年7月境外架构拆除方案启动前,中彦开曼作为与红筹架构有关的股权及权益架构如下图所示:

(1)启动重组

为了回归国内资本市场,中彦开曼决定拆除境外架构并启动重组。

2017年7月31日,中彦开曼董事会及股东会分别作出决议,同意中彦开曼、众彦科技及中彦有限等主体采取包括终止VIE控制协议等在内的必要措施进行重组并拆除境外红筹架构。同日,中彦开曼、中彦香港、众彦科技、中彦有限、葛永昌、隗元元、吴俊乐及中彦开曼当时的全体股东签署了《重组框架协议》,就中彦科技境外红筹架构拆除的重组方案进行了原则性的约定。

(2)取消境外员工期权计划

截至标的公司启动拆除境外架构之日,中彦开曼预留了15,089,850股普通股,占中彦开曼股份总数的6.38%。

2017年7月31日,中彦开曼董事会作出决议同意终止中彦开曼实施的股权激励计划,同意中彦开曼终止与股权激励计划下员工签署的股份期权协议和其他有关股票期权的约定和安排。

中彦开曼股票期权计划下员工期权具体的处理方式参见本节/二/(四)“5、境外架构的员工激励计划”。

(3)境内股权结构调整前众彦科技、中彦开曼股权结构调整

①2017年9月,众彦科技股权转让

银信资产评估有限公司于2017年8月20日出具“银信评报字[2017]沪0855号”《资产评估报告》,截至2017年7月31日,众彦科技股东全部收益的市场价值评估值为人民币43,616.02万元。

2017年9月7日,NQ3、SIG、Yifan、Rakuten、Viber、QM69、Orchid和中彦香港分别签署了股权转让协议,约定中彦香港将其持有的众彦科技100%股权,按评估作价人民币43,616.02万元为交易对价,以约定的比例分别转让予NQ3、SIG、Yifan、Rakuten、Viber、QM69、Orchid。

2017年9月7日,上海市崇明区经济委员会下发了“沪崇外资备201700175”《外商投资企业变更备案回执》,就上述股权转让及变更事宜进行了备案。

2017年9月20日,上海市工商行政局为众彦科技换发了变更后《企业法人营业执照》(统一社会信用代码:913100005758899713)。

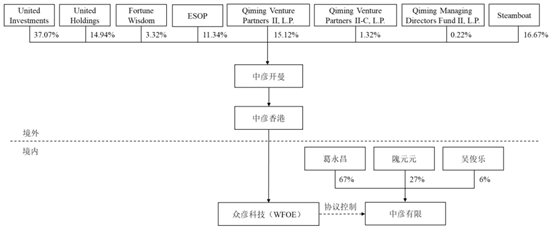

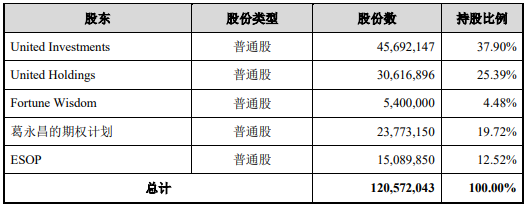

本次转让完成后,众彦科技的股权结构如下:

由于中彦有限及合并报表范围内各主体部分费用及内部公司间的关联交易核算未合理反映至中期财务报表,众彦科技对截至2017年7月31日的资产负债表进行了更正。2019年12月20日,银信资产评估有限公司出具银信评报字[2019]沪第1682号《上海众彦信息科技有限公司股东全部权益价值追溯评估报告》,该次评估以2017年7月31日为评估基准日,采用资产基础法评估,众彦科技经评估的净资产值为50,384.80万元。

2019年12月24日,中彦香港、Yifan,QM69,NQ3,Orchid,SIG,Rakuten及Viber出具确认函确认,经各方友好协商,同意众彦科技股权转让的转让价格不变,中彦香港仍以原作价436,160,200元将众彦科技100%的股权分别转让给Yifan,QM69,NQ3,Orchid,SIG,Rakuten及Viber。

②中彦开曼2017年10月回购股份

2017年10月20日,中彦开曼以51,397,218.42元的对价回购LiuI-Chun及其全资子公司IdeasignInc.分别持有的全部4,778,325股及8,870,000股中彦开曼普通股。同日,中彦开曼分别以102,091,545.40元、57,580,866.80元、89,021,357.20元、80,387,044.78元及55,682,167.40元的对价相应回购NQ3持有的27,110,000股中彦开曼A轮优先股、Qiming持有的合计15,290,368股中彦开曼A轮优先股、Orchid持有的11,819,632股中彦普通股及11,819,632股A轮优先股、SIG持有的21,346,457股中彦开曼B轮优先股及SparrowhawkPartners,Inc.持有的14,786,176

股中彦开曼C-1轮优先股。本次变更后,中彦开曼的股权结构如下:

(4)境内公司层面的权益平移

①中彦有限境内股东权益比例调整

本部分内容参见本节之“二/(二)/7、2017年9月,中彦有限第三次增资。

②众彦科技7名境外股东以众彦科技100%股权向中彦有限增资

本部分内容参见本节之“二/(二)/8、2017年9月,中彦有限第四次增资。本次股权增资的目是实现中彦开曼股东在境内公司层面权益落地,众彦科技100%股权价格参考截至2017年7月31日的经评估的净资产价格。

③2017年9月,员工持股平台对中彦有限增资

根据标的公司拆除境外架构的整体安排,标的公司在境外层面终止了“2011-2012股份计划”,并通过员工持股平台上海曦鹄向中彦有限增资,完成境外员工持股计划的境内平移,具体过程参见本节之“二/(二)/9、2017年9月,中彦有限第五次增资,其中中彦开曼股票期权计划下员工期权具体的处理方式参见本节/二/(四)“5、境外架构的员工激励计划”。

4、VIE协议控制关系的履行及终止

2011年6月22日,众彦科技与中彦有限及其股东葛永昌、隗元元、吴俊乐签署了一系列控制性协议,包括《独家业务合作协议》《独家购买权合同》《授权委托书》和《股权质押协议》。2012年1月18日,由于中彦有限股权结构调整,众彦科技与中彦有限及其股东葛永昌、隗元元、吴俊乐又补充签署了《独家购买权合同》《股权质押协议》和《授权委托书》。2014年1月2日,众彦科技与中彦有限及其股东葛永昌、隗元元及吴俊乐就中彦有限的股权质押事宜签署了《股权质押补充协议》。2015年2月12日,为进一步明确各方在VIE协议控制关系下的权力、义务,众彦科技和中彦有限及其股东葛永昌、隗元元、吴俊乐签署了《经修订和重述的独家业务合作协议》、《经修订和重述的独家购买权协议》、《经修订和重述的股权质押协议》和《授权委托书》(该等协议合称为“VIE控制协议”)。2017年7月31日,鉴于中彦有限考虑回A股完成上市,各方终止了VIE控制协议。

......

(2)红筹架构的终止

2017年7月开始,中彦开曼开始拆除境外红筹架构,且中彦开曼的各股东及中彦香港、众彦科技、葛永昌、隗元元及吴俊乐就该等重组事宜签署了《重组框架协议》(RestructuringFrameworkAgreement),就红筹架构拆除的重组方案进行了原则性的约定。

......

6、标的公司未曾境外上市

标的公司自搭建VIE控制协议架构至VIE协议控制架构拆除完成期间,标的公司未在境外证券交易所上市。标的公司终止境外上市计划是基于其看好国内资本市场的商业化考量,并非境外VIE架构存续期间发生违法违规行为而计划终止。

7、红筹架构搭建和拆除过程符合外资、外汇、税收的情况

……

……

(3)税务情况

①2011年8月,中彦开曼A轮优先股转让

本次转让的具体情况参见本节“二、标的公司设立及股东变化情况”之“(四)标的公司历史上的境外架构”之“2、境外架构存续期间的变动”之“(2)中彦开曼2011年8月股权转让”

根据众彦科技设立时的公司章程及上海锐阳会计师事务所有限公司出具的“锐阳验字(2011)第315号”《验资报告》显示,中彦香港于2011年11月24日就其设立众彦科技时认缴的300万美元注册资本完成了实缴。因此,本次股份转让发生时,中彦香港尚未对众彦科技实际出资。根据对上海市崇明区税务局进行的访谈确认,本次转让不视为《国家税务总局关于加强非居民企业股权转让所得企业所得税管理的通知》(国税函[2009]698号,2008年1月1日生效,以下简称“698号文”)项下间接转让中国居民企业的股权,不涉及在中国境内缴纳企业所得税。

②2012年1月,中彦开曼普通股转让

本次转让的具体情况参见本节“二、标的公司设立及股东变化情况”之“(四)标的公司历史上的境外架构”之“2、境外架构存续期间的变动”之“(3)中彦开曼2012年1月股权转让”

根据葛永昌与隗元元分别出具的确认及双方签署的《离婚协议》,本次股份转让系葛永昌及隗元元因解除婚姻关系时对财产进行分割而发生的转让,未实际支付股份转让款。根据对上海市崇明区税务局进行的访谈确认,本次股份转让系葛永昌及魏元元之间因解除婚姻关系时对财产进行的分割,不需要在中国境内缴纳个人所得税。

③2013年12月,中彦开曼普通股发行

本次发行的具体情况参见本节“二、标的公司设立及股东变化情况”之“(四)标的公司历史上的境外架构”之“2、境外架构存续期间的变动”之“(4)中彦开曼2013年12月发行新股”

就本次基于股权激励的股份发行,JamesMinZhu及Liu-IChun尚需按本次行权时点众彦科技的每股净资产价值作为股票期权激励的每股公允价值,以行权价(即前述股份发行价格)作为成本,就差额部分按照工资薪金所得缴纳中国个人所得税。

④2014年3月及11月,中彦开曼普通股发行及转让

两次发行及转让的具体情况参见本节“二、标的公司设立及股东变化情况”之“(四)标的公司历史上的境外架构”之“2、境外架构存续期间的变动”之“(6)中彦开曼2014年3月及11月增发及股份转让”

就该两次基于股权激励的股份发行,JamesMinZhu尚需按本次行权时点众彦科技的每股净资产价值作为股票期权激励的每股公允价值,以行权价(即前述股份发行价格)作为成本,就差额部分按照工资薪金所得缴纳中国个人所得税。

根据对上海市崇明区税务局进行的访谈确认,以上两次股份转让的出让方JamesMinZhu为境外自然人,本次转让不属于698号文项下间接转让中国居民企业的股权,不涉及在中国境内缴纳个人所得税。

⑤2015年3月,中彦开曼普通股发行

本次转让的具体情况参见本节“二、标的公司设立及股东变化情况”之“(四)标的公司历史上的境外架构”之“2、境外架构存续期间的变动”之“(7)中彦开曼2015年3月C轮融资、新增员工股权激励计划份额、普通股增发及期权授予”

就本次基于股权激励的股份发行,JamesMinZhu尚需按本次行权时点众彦科技的每股净资产价值作为股票期权激励的每股公允价值,以行权价(即前述股份发行价格)作为成本,就差额部分按照工资薪金所得缴纳中国个人所得税。

⑥2015年6月,中彦开曼普通股回购

本次回购的具体情况参见本节“二、标的公司设立及股东变化情况”之“(四)标的公司历史上的境外架构”之“2、境外架构存续期间的变动”之“(8)中彦开曼2015年6月股份回购及股份转让”

据UnitedInvestments、UnitedHoldings及Ideasign提供的纳税凭证并经对上海市崇明区税务进行的访谈确认,其已就前述股份回购涉及的间接转让中国居民企业股权相应缴纳了企业所得税。

⑦2015年6月,中彦开曼普通股转让

本次转让的具体情况参见本节“二、标的公司设立及股东变化情况”之“(四)标的公司历史上的境外架构”之“2、境外架构存续期间的变动”之“(8)中彦开曼2015年6月股份回购及股份转让”。

根据对上海市崇明区税务局进行的访谈确认,本次股份转让的出让方JamesMinZhu为境外自然人,本次转让不属于《国家税务总局关于非居民企业间接转让财产企业所得税若干问题的公告》(国家税务总局公告2015年第7号,2015年2月3日生效,以下简称“7号公告”)项下间接转让中国居民企业的股权,不涉及在中国境内缴纳个人所得税。

⑧2017年7月,中彦开曼优先股及普通股转让

本次转让的具体情况参见本节“二、标的公司设立及股东变化情况”之“(四)标的公司历史上的境外架构”之“2、境外架构存续期间的变动”之“(9)中彦开曼2017年7月股份转让”。

根据Steamboat、Qiming、UnitedInvestments及UnitedHoldings提供的纳税凭证并经对上海市崇明区税务局进行的访谈确认,其已就前述股权转让涉及的间接转让中国居民企业股权相应缴纳了企业所得税。

除此之外,根据对上海市崇明区税务局进行的访谈确认,LiuI-Chun股权转让的出让方LiuI-Chun为境外自然人,本次转让不属于7号公告项下间接转让中国居民企业的股权,不涉及在中国境内缴纳个人所得税。

⑨2017年9月,众彦科技两次股权转让

银信资产评估有限公司于2017年8月25日出具“银信评报字[2017]沪0855号”《上海众彦信息科技有限公司股东全部权益价值评估报告》,截至2017年7月31日,众彦科技股东全部收益的市场价值按资产基础法评估值为人民币43,616.02万元。

i.中彦香港转让众彦科技予7名境外投资人

2017年9月7日,NQ3、SIG、Yifan、Rakuten、Viber、QM69、Orchid和中彦香港分别签署了股权转让协议,约定中彦香港将其持有的众彦科技(WOFE)100%股权,按评估作价人民币43,616.02万元转让给NQ3、SIG、Yifan、Rakuten、Viber、QM69、Orchid。

ii.7名境外投资人将众彦科技100%股权用于中彦有限第四次增资

2017年9月13日,中彦有限召开股东会,全体股东一致同意中彦有限增加注册资本142.24万元,新增注册资本由Yifan,QM69,NQ3,Orchid,SIG,Rakuten及Viber以其合计持有的众彦科技100%股权,以交易作价43,616.02万元,按照比例认购中彦有限新增注册资本。

由于中彦有限及合并报表范围内各主体部分费用及内部公司间的关联交易核算未合理反映至中期财务报表,众彦科技对截至2017年7月31日的资产负债表进行了更正。2019年12月20日,银信资产评估有限公司出具银信评报字[2019]沪第1682号《上海众彦信息科技有限公司股东全部权益价值追溯评估报告》,该次评估以2017年7月31日为评估基准日,采用资产基础法评估,众彦科技经评估的净资产值为50,384.80万元。

2019年12月24日,中彦香港、Yifan,QM69,NQ3,Orchid,SIG,Rakuten及Viber出具确认函确认,经各方友好协商,中彦香港仍以原作价43,616.02万元将众彦科技100%的股权分别转让给Yifan,QM69,NQ3,Orchid,SIG,Rakuten及Viber。

2019年12月24日,上海享锐、上海鹄睿、上海睿净、Yifan,QM69,NQ3,Orchid,SIG,Rakuten及Viber出具确认函确认,经各方友好协商,同意Yifan,QM69,NQ3,Orchid,SIG,Rakuten及Viber仍以众彦科技100%股权评估作价43,616.02万元按原增资价格认缴中彦有限新增注册资本1,422,370元。

两次转让的税收缴纳情况具体如下:

i.针对中彦香港转让众彦科技予境外投资人,标的公司于2019年11月26日进行补申报股权转让缴税事项,该次转让的出资成本系以补申报当天(2019年11月26日)的中国人民银行人民币兑美元中间价7.0344人民币/美元,折算众彦科技实缴资本7,400万美元成人民币52,054.56万元作为转让成本,高于股权转让作价43,616.02万元及重述的评估值50,384.80万元,因此本次股权转让中彦香港没有产生股权转让所得,未产生应交中国企业所得税。根据标的公司提供的申报记录及对上海市崇明区税务局进行的访谈确认,中彦香港已就本次股权转让完成了税务零申报。

ii.NQ3、SIG、Yifan、Rakuten、Viber、QM69、Orchid收购众彦科技和本次股权增资相隔时间很短,众彦科技的股权价值未发生巨大变化,股权转让价格亦未发生变化,因此本次交易作价较众彦科技前次股权转让未发生变化,本次转让未产生应交中国企业所得税。根据标的公司提供的申报记录及对上海市崇明区税务局进行的访谈确认,7名境外股东已就本次股权转让完成了税务零申报。

⑩2017年10月,中彦开曼普通股及优先股回购

本次回购的具体情况参见本节“(四)标的公司历史上的境外架构”之“2、境外架构存续期间的变动”之“(10)中彦开曼2017年10月回购股份”。

根据众彦科技的工商登记文件、中彦香港与相关方于2017年9月7日签署的《股权转让协议》并经核查,中彦香港于2017年9月20日将其持有的上海众彦100%股权转让予Yifan、QM69、NQ3、Orchid、SIG、Viber及Rakuten。因此,前述中彦开曼普通股及优先股回购发生时,中彦开曼已无直接或间接持有任何中国居民企业的股权,本次股份回购不属于7号公告项下间接转让中国居民企业的股权,不涉及在中国境内缴纳所得税。

http://www.dlsstax.com/index.php?m=Index&c=Content&a=index&cid=82&aid=25054

| 欢迎光临 深圳市欧凯财税顾问有限公司 专业提供代理记账、财税顾问、财务尽调、税务诊断等服务 (http://oukaics.cn/) |

Powered by Discuz! X3 |