深圳市欧凯财税顾问有限公司 专业提供代理记账、财税顾问、财务尽调、税务诊断等服务

标题: 【上市公司税讯】青云科技:发行人前身(原境内运营实体)实施两步骤重组、拆除红... [打印本页]

作者: 欧凯财税 时间: 2021-2-28 13:59

标题: 【上市公司税讯】青云科技:发行人前身(原境内运营实体)实施两步骤重组、拆除红...

【上市公司税讯】青云科技:发行人前身(原境内运营实体)实施两步骤重组、拆除红筹——先以新设的香港主体作价1960.14万元收购SPV实质性资产,再以6.39亿元向SPV收购WFOE的100%股权,发行人代扣代缴预提所得税5981.74万元——收购资金源于D轮融资,SPV将收到价款分配给开曼主体、用于向境外投资方回购股份(6.59亿元)

青云科技(688316.SH)于2021年2月23日发布招股意向书附录,披露回归境内上市需拆除红筹架构,2017年6月30日,发行人前身优帆有限(或优帆科技)通过新设立香港云计算(CloudComputing)以19,601,427.11元对价收购原红筹下的SPV优帆香港(实施境外融资及上市计划搭建红筹架构而在香港设立的优帆开曼的子公司,拥有在香港开展业务的相关资产)的实质性全部资产、业务、人员、账面现金。

2017年7月10日,优帆香港以639,753,468.89元的价格向优帆有限转让其持有的优帆网络100%股权,根据当时适用的《国家税务总局关于非居民企业所得税源泉扣缴有关问题的公告》(国家税务总局公告2017年第37号)的规定,本次转让的受让方应向主管税务机关申报和解缴代扣税款。优帆有限已就本次收购优帆网络股权代扣代缴企业所得税59,817,437.25元。

与此同时,优帆有限实施了D轮融资,投资方中共有11名投资方以增资方式入股优帆有限,增资款合计959,354,896元,其中659,354,896元用于最终向境外投资方回购优帆开曼股份(含税费等),该等资金通过优帆香港转让资产及转让优帆网络股权并由优帆有限直接或间接支付至优帆香港,再由优帆香港向优帆开曼进行收益分配,最终由优帆开曼进行股份回购,实现部分境外投资方完全退出,剩余3亿元留存于公司用于后续业务发展。

时间 | | |

| 2014年5月29日,优帆开曼作出股东会决议,同意黄允松、甘泉和林源将其分别通过BVI公司RichilyHoldingsLimited、PicaasHoldingsLimited、RosewoodTechnologiesHoldingsLimited持有的合计261,911股普通股转让给GSRTechnologyCorporation。 Richily、Picaas、Rosewoods分别以1,400,000美元、400,000美元、200,000美元的价格向GSRTechnologyCorporation转让183,338股、52,382股、26,191股普通股。

| 根据当时有效的《国家税务总局关于加强非居民企业股权转让所得企业所得税管理的通知》(国税函[2009]698号)的规定,本次股份转让的转让方应当基于间接转让中国居民企业的股权缴纳企业所得税。创始人BVI公司已就本次股权转让分别缴纳了企业所得税。 |

| 2017年6月30日,优帆香港与香港云计算(CloudComputing,发行人前身优帆有限新设立香港主体)签署《资产转让协议》,约定优帆香港以19,601,427.11元的价格将其实质性全部资产、业务、人员、账面现金转让予香港云计算(CloudComputing)。2019年6月,该等资产转让完成交割。 2019年7月15日香港云计算向优帆香港支付前述收购价款。 | 发行人通过CloudComputing收购优帆香港资产而不直接收购优帆香港股权的原因包括:(1)优帆有限以新设CloudComputing并收购优帆香港资产的方式,手续相较于优帆有限直接收购优帆香港股权的方式更为简单,且耗时更短;(2)优帆有限可一次性向CloudComputing汇出收购优帆香港资产的款项以及CloudComputing后续业务经营所需款项,如果采取直接收购优帆香港股权的方式,则需分股权转让款项和业务经营所需款项两次汇出款项,手续更为复杂。 |

| 原香港SPV优帆香港(YunifyTechnologies(HK)Limited)将其持有WFOE优帆网络100%的股权以639,753,468.89元的价格转让给境内运营实体优帆科技。优帆网络成为公司全资子公司 2019年4月24日,优帆科技向优帆香港支付前述股权转让价款。 | 根据当时适用的《国家税务总局关于非居民企业所得税源泉扣缴有关问题的公告》(国家税务总局公告2017年第37号)的规定,本次转让的受让方应向主管税务机关申报和解缴代扣税款。优帆有限已就本次收购优帆网络股权代扣代缴企业所得税59,817,437.25元。 同时,优帆有限实施D轮融资,投资方中共有11名投资方以增资方式入股优帆有限,增资款合计959,354,896元,其中659,354,896元用于最终向境外投资方回购优帆开曼股份(含税费等),该等资金通过优帆香港转让资产及转让优帆网络股权并由优帆有限直接或间接支付至优帆香港,再由优帆香港向优帆开曼进行收益分配,最终由优帆开曼进行股份回购,实现部分境外投资方完全退出,剩余3亿元留存于公司用于后续业务发展。 |

资料来源:公告、大力税手整理

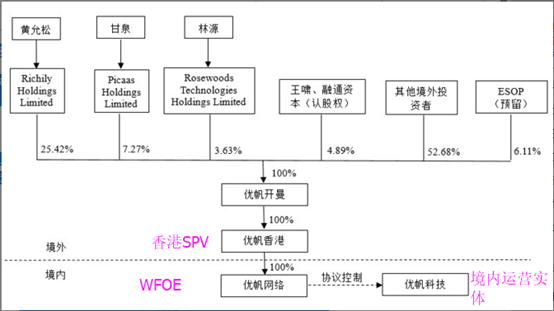

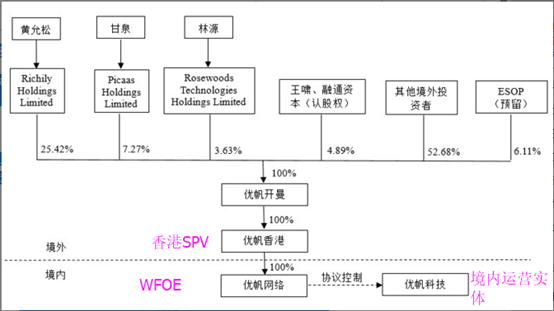

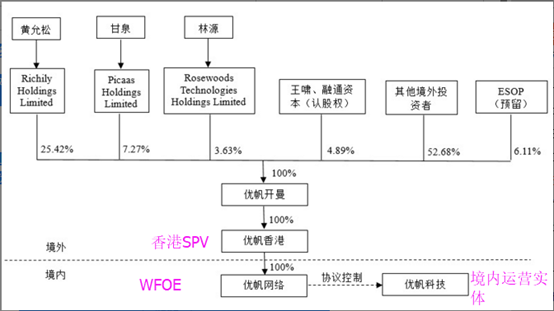

大力税手注:2019年5月,发行人前身优帆有限整体变更设立股份公司, 2020年1月8日,全资子公司优帆网络注销。2017年红筹拆除前夕的股权架构如下:

《青云科技(688316.SH)青云科技首次公开发行股票并在科创板上市招股意向书》【2021-02-23】详细披露如下:

三、发行人报告期内的重大资产重组情况以及红筹结构搭建和终止情况

2017年6月,香港云计算收购优帆香港的有关业务及资产;2017年7月,优帆科技收购优帆网络100%的股权;前述两项交易均为拆除红筹架构的组成部分。除前述外,公司在报告期内未发生其他重大资产重组情形,具体情况如下:

(一)本次重组的背景

2012年,公司为实施境外上市计划搭建了红筹架构。2017年,经公司与全体股东商议,考虑回归A股上市,故对红筹架构进行了拆除。

2017年红筹架构拆除时,优帆科技的股权结构如下图所示:

(二)本次重组及所履行的法律程序

1、优帆科技收购优帆网络100%的股权

2017年6月6日,优帆科技全体股东作出决议,同意优帆科技与优帆香港签订关于收购优帆网络全部股权的股权转让协议。

2017年7月10日,优帆网络的股东优帆香港作出股东决定,同意将其在优帆网络的全部出资转让给优帆科技。

2017年7月10日,优帆香港与优帆科技签署《关于北京优帆网络技术有限公司之股权转让协议书》,优帆香港将其持有优帆网络100%的股权以639,753,468.89元(相当于94,286,604.51美元)的价格(含优帆香港需缴纳的企业所得税59,817,437.25元)转让给优帆科技。

2017年7月11日,优帆网络就上述事宜办理了工商变更登记,并取得北京市工商行政管理局海淀分局核发的《营业执照》。

2017年7月13日,优帆网络就变更为内资企业办理了商委备案,并取得北京市海淀区商务委员会核发的编号为京海外资备201700793的《外商投资企业变更备案回执》。

2019年4月24日,扣除前述企业所得税后,优帆科技向优帆香港支付前述股权转让价款579,936,031.64元。

2、香港云计算收购优帆香港的全部资产

2017年6月30日,香港云计算的股东优帆科技作出股东决定,同意香港云计算收购优帆香港的全部资产,并与优帆香港签署《资产转让协议》。

2017年6月30日,优帆香港与香港云计算签署《资产转让协议》,优帆香港以19,601,427.11元的价格将拟转让资产转让给香港云计算。

2019年6月30日,优帆香港与香港云计算签署《资产交割确认书》,优帆香港和香港云计算完成拟转让资产的交割。

2019年7月15日,香港云计算向优帆香港支付前述收购价款2,839,814.92美元。

(三)本次重组对发行人的影响

优帆香港、优帆网络系黄允松、甘泉、林源为实施境外上市计划搭建红筹架构而分别设立的香港公司、外商独资企业。因考虑回归境内上市,发行人收购了优帆网络全部股权并通过香港云计算收购优帆香港的全部资产,本次重组完成后,优帆网络成为发行人全资子公司,优帆香港资产及后续所开展业务全部归属于发行人。本次重组前后发行人的经营业务、管理层和实际控制人均未发生变化,发行人的经营业绩未因本次重组受到重大不利影响。

(四)优帆科技红筹结构的搭建和终止情况

1、红筹架构的建立过程

(1)2012年2月,设立境外持股平台BVI公司

2012年2月3日,黄允松作为唯一股东在英属维尔京群岛设立RichilyHoldingsLimited,持有1股普通股;甘泉作为唯一股东在英属维尔京群岛设立PicaasHoldingsLimited,持有1股普通股;林源作为唯一股东在英属维尔京群岛设立RosewoodTechnologiesHoldingsLimited,持有1股普通股。

(2)2012年2月,设立境外融资主体优帆开曼

2012年2月14日,NovaSageNominees(Cayman)Limited在开曼设立优帆开曼,持有股份数为1股普通股,持有NS-266305号设立证书。

优帆开曼设立时的授权股本为500,000,000股股票,每股票面价值为0.0001美元。2012年2月14日,NovaSageNominees(Cayman)Limited将持有的优帆开曼1股普通股股份转让给PicaasHoldingsLimited,同时,优帆开曼向RosewoodTechnologiesHoldingsLimited发行1股普通股股份,股权结构变更为:

股东名称 | | | |

| | | |

RosewoodTechnologiesHoldingsLimited | | | |

| | | |

2012年4月1日,优帆开曼向RichilyHoldingsLimited发行7股普通股股份、向PicaasHoldingsLimited发行1股普通股股份,股权结构变更为:

股东名称 | | | |

| | | |

| | | |

RosewoodTechnologiesHoldingsLimited | | | |

| | | |

2012年9月13日,黄允松、甘泉、林源就优帆开曼设立及间接控制优帆科技分别取得国家外汇管理局北京外汇管理部出具的个字(2012)318号、个字(2012)316号、个字(2012)317号《境内居民个人境外投资外汇登记表》。

(3)2012年5月,设立优帆香港

2012年5月10日,优帆开曼在香港设立全资子公司优帆香港,优帆香港设立时的股本为1港元。

(4)2012年10月,设立优帆网络

经北京市海淀区商务委员会出具的《关于设立北京优帆网络技术有限公司的批复》(海商审字[2012]794号)及北京市人民政府核发的《台港澳侨投资企业批准证书》(商外资京资字[2012]8195号)批准同意,2012年10月30日,优帆香港设立外商独资企业优帆网络,优帆网络设立时的注册资本为700,000美元。

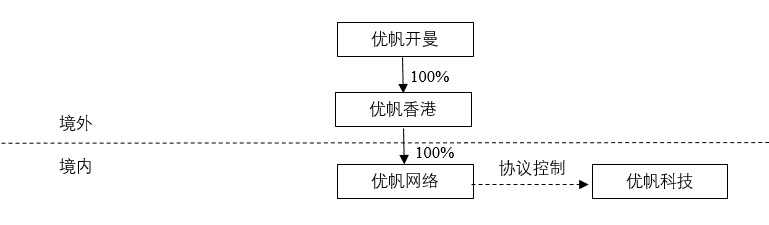

(5)2012年11月,优帆网络协议控制优帆科技

2012年11月30日,优帆网络与优帆科技签署《独家业务合作协议》;优帆网络与优帆科技及其股东分别签署了《独家购买权合同》和《股权质押协议》;黄允松、林源、甘泉分别签署了相应的《授权委托书》,不可撤销地授权优帆网络在授权委托书的有效期内作为唯一的排他代理人全权代表其行使在优帆科技的相关股东权利。通过上述控制协议的签署,优帆网络实现了对优帆科技的协议控制,协议控制关系如下:

(6)2012年11月,优帆开曼进行A轮融资

2012年11月30日,优帆开曼作出股东会决议,同意:1)向PicaasHoldingsLimited发行1,241,998股普通股,向RichilyHoldingsLimited发行4,344,993股普通股,向RosewoodTechnologiesHoldingsLimited发行620,999股普通股;2)向BRVLotusFund2012,L.P.发行2,792,000股A类优先股;3)预留1,000,000股普通股用作员工股权激励(以下简称“ESOP”)。

2012年11月30日,BRVLotusFund2012,L.P.、优帆开曼、优帆香港、优帆网络、优帆科技、PicaasHoldingsLimited、RosewoodTechnologiesHoldingsLimited、RichilyHoldingsLimited、黄允松、甘泉、林源签署股份认购协议。

2012年12月27日,优帆开曼向王啸出具认股权证,授予王啸309,278股普通股的认购权。

2013年1月8日,黄允松、甘泉、林源就优帆开曼A轮融资分别取得国家外汇管理局北京外汇管理部出具的个字(2012)318B号、个字(2012)316B号、个字(2012)317B号《境内居民个人境外投资外汇登记表》。

本轮融资完成后,优帆开曼的股权结构变更为:

股东姓名/名称 | | | |

| | | |

| | | |

| | | |

| | | |

RosewoodTechnologiesHoldingsLimited | | | |

| | | |

| | | |

……

(8)2014年5月,优帆开曼普通股转让

2014年5月29日,优帆开曼作出股东会决议,同意黄允松、甘泉和林源将其分别通过BVI公司RichilyHoldingsLimited、PicaasHoldingsLimited、RosewoodTechnologiesHoldingsLimited持有的合计261,911股普通股转让给GSRTechnologyCorporation。

2014年5月29日,GSRTechnologyCorporation分别与RichilyHoldingsLimited、PicaasHoldingsLimited、RosewoodTechnologiesHoldingsLimited签署《股份转让协议》,RichilyHoldingsLimited、PicaasHoldingsLimited和RosewoodTechnologiesHoldingsLimited分别将持有的优帆开曼183,338股、52,382股和26,191股普通股(合计261,911股普通股)转让给GSRTechnologyCorporation。

2014年7月10日,黄允松、甘泉、林源就本次普通股转让分别取得国家外汇管理局北京外汇管理部出具的个字(2012)318B3号、个字(2012)316B3号、个字(2012)317B3号《境内居民个人境外投资外汇登记表》。

本次股权转让完成后,优帆开曼的股权结构变更为:

股东姓名 / 名称 | | | |

| | | |

BRV Lotus Fund 2012, L.P. | | | |

| | |

Lightspeed China Partners I, L.P. | | | |

| | | |

| | | |

Rosewood Technologies Holdings Limited | | | |

Matrix Partners China II Hong Kong Limited | | | |

| | | |

GSR Technology Corporation | | | |

Lightspeed China Partners I-A, L.P. | | | |

| | | |

……

《青云科技首次公开发行股票并在科创板上市招股意向书附录》【2021-02-23】详细披露如下:

五、《第一轮问询函》问题3:关于红筹架构

根据招股说明书,发行人曾搭建和拆除红筹架构。2017年7月10日,优帆香港将其持有优帆网络100%的股权以639,753,468.89元的价格转让给优帆科技。2019年4月24日,优帆科技向优帆香港支付前述股权转让价款。2017年6月30日,优帆香港以19,601,427.11元的价格将拟转让资产转让给香港云计算。2019年7月15日,香港云计算向优帆香港支付前述收购价款。

请发行人提供红筹架构下相关控制协议与终止协议的文本。……

(8)在境外架构设立、运营及拆除过程中是否符合当时有效的我国关于境外投资、外商投资、返程投资、外汇管理、税收管理、并购重组等方面的法律法规,是否均已缴纳了相关税收,是否对发行人本次发行上市构成法律障碍。

请保荐机构、发行人律师及申报会计师对上述事项进行核查,说明核查方式、过程、依据,并发表明确意见。

回复更新:

……

(七)发行人拆除红筹架构时分别收购优帆网络股权及优帆香港资产的背景,相关业务、资产、人员、债务处置情况,作价依据及公允性,上述收购的资金来源,收购方、发行人、发行人的实际控制人是否因此存在对外融资或股份质押等利益安排

1.发行人拆除红筹架构时分别收购优帆网络股权及优帆香港资产的背景,相关业务、资产、人员、债务处置情况

根据发行人提供的资料和说明,优帆网络系发行人为实施境外融资及上市计划搭建红筹架构而设立的外商独资企业,因考虑回归境内上市,发行人收购优帆网络全部股权以拆除红筹架构。2017年7月10日,优帆香港与优帆有限签署《关于北京优帆网络技术有限公司之股权转让协议》,约定优帆香港以639,753,468.89元的价格向优帆有限转让优帆网络100%股权。2017年7月11日,优帆网络就上述事宜办理了工商变更登记,并取得北京市工商行政管理局海淀分局核发的《营业执照》。本次股权收购完成后,优帆网络成为发行人全资子公司,本次股权收购未对优帆网络的业务、资产、人员、债务进行处置。

根据发行人提供的资料和说明,优帆香港系发行人为实施境外融资及上市计划搭建红筹架构而在香港设立的优帆开曼的子公司。因考虑回归境内上市需拆除红筹架构,并且优帆香港拥有发行人在香港开展业务的相关资产,发行人通过CloudComputing收购优帆香港的全部资产。发行人通过CloudComputing收购优帆香港资产而不直接收购优帆香港股权的原因包括:(1)优帆有限以新设CloudComputing并收购优帆香港资产的方式,手续相较于优帆有限直接收购优帆香港股权的方式更为简单,且耗时更短;(2)优帆有限可一次性向CloudComputing汇出收购优帆香港资产的款项以及CloudComputing后续业务经营所需款项,如果采取直接收购优帆香港股权的方式,则需分股权转让款项和业务经营所需款项两次汇出款项,手续更为复杂。2017年6月30日,优帆香港与CloudComputing签署《资产转让协议》,约定优帆香港以19,601,427.11元的价格将其实质性全部资产、业务、人员、账面现金转让予CloudComputing。2019年6月,该等资产转让完成交割。

......

(2)境外投资涉及商委、发改委、外汇等诸多审批程序,整体耗时较长

2017年6月23日,优帆有限设立CloudComputing,用于收购优帆香港的资产。根据发行人的说明,由于CloudComputing设立后境外投资的审批口径较为严格且推进缓慢,直至2019年3月,CloudComputing设立及股份增发事项才获得北京市商务局核发的《企业境外投资证书》(境外投资证第N1100201900166号)和北京市发展和改革委员会核发的《项目备案通知书》(京发改(备)[2019]137号)。

在完成优帆有限上述工商变更和CloudComputing境外投资审批程序后,后续资金支付事项推进较为迅速:2019年4月24日,优帆有限向优帆香港汇出代扣代缴企业所得税后的股权转让款579,936,031.64元;2019年7月15日,CloudComputing向优帆香港支付资产转让款2,839,814.92美元;2019年6月6日,优帆香港向其股东优帆开曼支付收益分配83,668,878.37美元;2019年7月16日,优帆香港向其股东优帆开曼支付收益分配2,839,787.50美元。截至2019年7月底,优帆开曼向其相关境外投资人支付完毕全部股份回购价款。

2.优帆开曼回购境外投资人股份的作价依据及公允性

优帆开曼向境外投资人支付的回购价款合计659,354,896元,该等价格为扣除相关税款以及手续费前以人民币计价的回购款。优帆开曼回购该等境外投资人股份的作价依据,系参考红筹架构拆除时优帆有限D轮融资估值并经各方协商确定,价格公允。

……

5.税收缴纳

2014年5月29日,Richily、Picaas、Rosewoods分别以1,400,000美元、400,000美元、200,000美元的价格向GSRTechnologyCorporation转让183,338股、52,382股、26,191股普通股,根据当时有效的《国家税务总局关于加强非居民企业股权转让所得企业所得税管理的通知》(国税函[2009]698号)的规定,本次股份转让的转让方应当基于间接转让中国居民企业的股权缴纳企业所得税。创始人BVI公司已就本次股权转让分别缴纳了企业所得税。

2017年7月10日,优帆香港以639,753,468.89元的价格向优帆有限转让其持有的优帆网络100%股权,根据当时适用的《国家税务总局关于非居民企业所得税源泉扣缴有关问题的公告》(国家税务总局公告2017年第37号)的规定,本次转让的受让方应向主管税务机关申报和解缴代扣税款。优帆有限已就本次收购优帆网络股权代扣代缴企业所得税59,817,437.25元。

6.并购重组

优帆有限红筹架构搭建、运营及拆除过程中,涉及的并购重组包括优帆有限设立CloudComputing收购优帆香港资产、优帆有限收购优帆网络股权。优帆有限就上述并购重组事项分别履行的相关程序见上述境外投资、外商投资、外汇管理、税收管理等相关部分。

综上,本所律师认为,发行人在境外架构设立、运营及拆除过程中符合当时有效的我国关于境外投资、外商投资、返程投资、外汇管理、税收管理、并购重组等方面的法律法规,已缴纳了相关税收,对发行人本次发行上市不构成法律障碍。

……

(三)2017年拆除红筹架构而于2019年才向境外投资人支付价款的原因及合理性,优帆开曼回购境外投资人股份的作价依据及公允性,境外历次股权变更是否存在纠纷或者潜在纠纷,如有,是否影响发行人控股权清晰稳定

1.2017年拆除红筹架构而于2019年才向境外投资人支付价款的原因及合理性

根据优帆有限与相关方于2017年6月6日签署的《关于北京优帆科技有限公司重组框架协议》(以下简称“《重组框架协议》”),拆除红筹架构过程中,优帆开曼向境外投资人支付的回购价款,最终来源于优帆有限D轮融资的投资方支付的部分投资款,该等资金的支付路径为:通过优帆香港转让资产及转让优帆网络股权、由优帆有限直接或间接支付至优帆香港,再由优帆香港向优帆开曼进行收益分配,最终用于优帆开曼回购境外投资人持有的股权。

上述过程耗时较长的原因包括:

(1)优帆有限多项电信类牌照变更耗时,导致工商变更完成间隔时间较长

2017年7月10日,优帆香港与优帆有限签署《关于北京优帆网络技术有限公司之股权转让协议书》,约定优帆香港以639,753,468.89元的价格向优帆有限转让优帆网络100%股权。根据对办理相关资金汇出业务的商业银行的访谈及发行人的说明,在优帆有限根据上述协议约定办理资金出境手续的过程中,为确保收购资金来源的真实性,优帆有限需完成D轮融资工商变更登记后,商业银行方可为其办理优帆网络股权转让价款的资金出境手续。但因申领及变更运营所需的电信类牌照较为耗时,在完成上述手续后,优帆有限直至2019年1月才就D轮融资办理完毕相应的工商变更登记,

http://www.dlsstax.com/index.php?m=Index&c=Content&a=index&cid=82&aid=25045

| 欢迎光临 深圳市欧凯财税顾问有限公司 专业提供代理记账、财税顾问、财务尽调、税务诊断等服务 (http://oukaics.cn/) |

Powered by Discuz! X3 |